Die Wirtschaft erholt sich und zyklische Aktien entwickeln sich allmählich überdurchschnittlich. Wie ist vor diesem Hintergrund die Verbindung zwischen Aktien und den Renditen von US-Staatsanleihen zu sehen?

Der zuletzt deutliche Renditeanstieg bei US-Staatsanleihen hat die Aktienmärkte in Unruhe versetzt. Um diese kurzfristige Volatilität zu verstehen, müssen wir auf das vierte Quartal 2020 zurückblicken. In diesem Quartal kam es auf Sektorebene zu einer deutlichen Veränderung der Führungspositionen am Markt: Waren zuvor die Unternehmen die Spitzenreiter gewesen, die vom Wachstum konkreter Produkte und Dienstleistungen abhingen, so wurden sie plötzlich von denjenigen überholt, die von einer generellen Konjunkturbelebung profitierten – Unternehmen aus zyklischen Branchen wie Energie, Industrie, Metalle und Bergbau.

Zu Beginn der Coronavirus-Pandemie hatten wir die Ansicht vertreten, dass es – abhängig vom Vorhandensein eines sicheren und wirksamen Impfstoffs – wahrscheinlich zehn Quartale dauern würde, bis die Wirtschaftsaktivität in den USA wieder auf dem Vor-Covid-Niveau liegen würde. Dabei gingen wir davon aus, dass der Markt in diesen zehn Quartalen allmählich auch mögliche Szenarien für die Zeit nach der Pandemie analysieren würde. Hier haben sich unsere Erwartungen erfüllt, auch wenn die Erholung früher und stärker einsetzte als von uns angenommen. Passend zu unserer Einschätzung der Erholung haben zwei wichtige Faktoren für Aufwärtsdynamik am Markt gesorgt:

- Unternehmen aus zyklischen Branchen entwickelten sich zunehmend besser als Unternehmen, denen ein langfristiges Wachstum prognostiziert wird. Weltweit haben Schwellenländer die Industrieländer überflügelt, dies deutet normalerweise darauf hin, dass Anleger von der Stärke der Weltwirtschaft überzeugt sind.

- Die Renditen von US-Staatsanleihen stiegen. Daran zeigte sich die Sorge, dass aufgrund der allgemeinen Wirtschaftstätigkeit eine höhere Inflation drohen könnte – auch wenn dieses Risiko nicht notwendigerweise tatsächlich auch Wirklichkeit würde. Aber wie können wir die Beziehung zwischen Renditen und Aktien verstehen?

Betrachten wir zunächst die Grundlagen. Zur Schätzung des Werts des Aktienmarktes werden folgende Faktoren herangezogen: a) der aktuelle Gewinn/Cashflow; b) Schätzungen des Wachstums dieses Gewinns/Cashflows; c) ein risikofreier Zinssatz zur Diskontierung zukünftiger Gewinne auf den gegenwärtigen Wert und d) ein Unsicherheitsabschlag (die sogenannte Risikoprämie), mit der der Möglichkeit Rechnung getragen wird, dass die Schätzungen nicht eintreffen. Dieser Abschlag wird zusätzlich zum risikofreien Zinssatz angewandt.

Bei ansonsten gleichen Bedingungen gilt: Je höher der risikofreie Zinssatz und / oder der Unsicherheitsabschlag steigen, desto stärker sollte der Wert des Aktienmarktes sinken. Doch die Bedingungen bleiben niemals gleich – und schon gar nicht in der jüngsten Vergangenheit. Ende 2020 schätzten die Anleger das Ausmaß und das Tempo der weltweiten Konjunkturerholung optimistischer ein. Damit ging auch der Unsicherheitsabschlag zurück und Aktien setzten zum Höhenflug an. Die Renditen von US-Staatsanleihen tendierten daraufhin nach oben, hielten aber nicht mit dem Rückgang des Unsicherheitsabschlags Schritt, den der Höhenflug der Aktien implizierte.

Die Beziehung zwischen den oben genannten Punkten a, b, c und d lässt sich ganz einfach rechnerisch erklären. Aber wie bei allen Beziehungen spielen auch hier Emotionen eine große Rolle, zumindest kurzfristig. Stellen Sie sich ein Gummiband vor, das aus den Renditen zehnjähriger Staatsanleihen und den Aktienwerten besteht. Wenn Sie dieses Band dehnen, verzerren Sie die Beziehung zwischen diesen beiden Komponenten. Um das Gleichgewicht in der Beziehung wiederherzustellen, muss eine der Komponenten wieder in den Ausgangszustand zurückschnappen.

Folglich „schnappten“ die Renditen nach oben, um das Gleichgewicht wiederherzustellen, und zeugten damit von der größeren Zuversicht der Anleger, dass sich die Weltwirtschaft erholen wird. Die Sektoren und Regionen, die am meisten von der Erholung profitieren werden, dürften sich 2021 auch weiterhin am besten entwickeln. Allerdings dürfte diese positive Entwicklung uneinheitlich verlaufen, da das steigende und sinkende Vertrauen in die Erholung die kurzfristige Stimmung beeinflusst. Noch einmal: Aus mathematischer Sicht ist das alles sehr einfach, wenn aber die Emotionen der Anleger ins Spiel kommen, dann wird es unübersichtlich.

Und wie sieht es mit der Inflation aus?

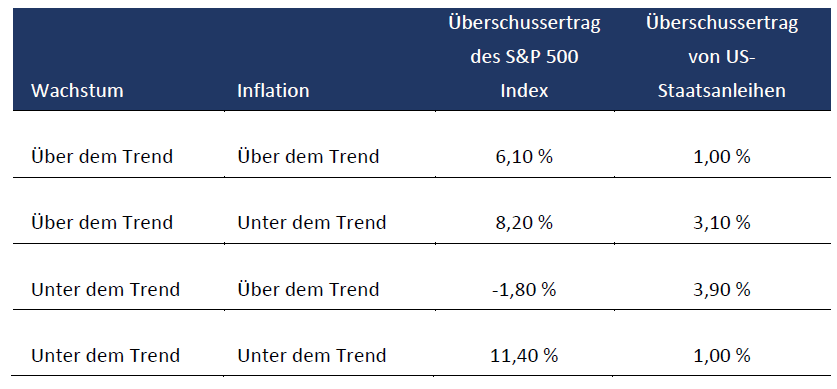

Aus diesem Grund gibt es auch höchst unterschiedliche Meinungen zur zukünftigen Inflationsentwicklung. Wirtschaftswissenschaftler und Anleger gliedern die Erträge der Vermögenswerte häufig nach Wachstums- und Inflationsregimen auf (Abbildung 1). In Zeiten einer unsicheren Inflationsentwicklung darf man nicht vergessen, dass bei einer anhaltend überdurchschnittlichen Wachstumsrate mit positiven Aktienerträgen zu rechnen ist. Dies gilt unabhängig davon, ob die Inflation über oder unter dem Trendniveau liegt. Natürlich können eine extrem hohe Inflationsrate oder eine übermäßig starke Deflation einer Volkswirtschaft und ihrem Aktienmarkt erheblich schaden. Wir sehen jedoch nicht die Gefahr, dass eines dieser beiden Szenarien eintritt.

Abbildung 1: Wachstums- und Inflationsregime

Quelle: Columbia Threadneedle, basierend auf dem Zeitraum 1. Januar bis 31. Januar 2021. Ohne Rezessionsphasen. US-Staatsanleihen werden für den Zeitraum vom 1. Januar 1970 bis 31. Dezember 1972 durch den Ibbotson Intermediate Government Index und für den Zeitraum vom 1. Januar 1973 bis 31. Januar 2021 durch den Bloomberg Barclays Treasury Index dargestellt. Beide Indizes sind Maßstäbe für den Markt für US-Staatsanleihen. Wachstumsregime wurden anhand des Chicago Fed National Activity Index (CFNAI) ermittelt. Dieser monatliche Index dient zur Messung der allgemeinen Wirtschaftsaktivität und des damit verbundenen Inflationsdrucks. Zur Ermittlung der Inflationsregime diente der gleitende 36-Monats-Durchschnitt der VPI-Inflation.

Falls die Konjunkturerholung stark ausfällt, die Lieferketten nach den Covid-19-bedingten Lockdown-Maßnahmen jedoch weiterhin gestört sind, besteht das Risiko eines Inflationsanstiegs. Allerdings könnten die Zentralbanken dieses vorübergehende Phänomen außer Acht lassen und abwarten, welche strukturellen Trends sich abzeichnen. Verstärkt wird diese Unsicherheit durch eine gewisse Sorge über die Aktienmarktbewertungen, denn seit den Meldungen über die Entwicklung wirksamer Impfstoffe haben die Märkte massiv zugelegt. Ein leichter Abverkauf könnte durchaus positiv sein, denn die hohen Erwartungen dürften dann etwas gedämpft werden.

Zusammenfassung

Ich bin nach wie vor überzeugt, dass das Abwärtsrisiko im Verhältnis zu den jüngsten Gewinnen relativ gering ist. Die Realität einer weltweiten Konjunkturerholung im zweiten Halbjahr 2021 wird die Beziehung zwischen den Erwartungen der Anleger und den tatsächlichen Ergebnissen höchstwahrscheinlich wieder ins Gleichgewicht bringen.