Anleger sind derzeit so stark an Infrastrukturanlagen interessiert wie noch nie. Zum Zeitpunkt der Abfassung dieses Artikels ist bei der Mittelbeschaffung für nicht börsennotierte Infrastrukturprojekte im Jahr 2018 mit einem Rekordwert zu rechnen.1 Warum? Infrastrukturanlagen können relativ hohe Renditen bieten, die gerade Investoren mit der Anforderung, regelmäßige Erträge zu erwirtschaften (z. B. Versicherungsgesellschaften und Pensionsfonds), im anhaltenden Niedrigzinsumfeld nur schwer finden können.

Anlegern eröffnet sich im Infrastrukturbereich derzeit eine Vielzahl von Möglichkeiten, da der Privatsektor versucht, eine von Regierungen hinterlassene Finanzierungslücke zu schließen. Europa etwa, wo wir investieren, benötigt laut Schätzungen der Europäischen Kommission bis 2020 Infrastrukturinvestitionen in Höhe von 2 Bio. EUR, nur um wettbewerbsfähig zu bleiben. In angespannten wirtschaftlichen Zeiten können derartige Summen von den meisten Regierungen einfach nicht allein gestemmt werden.

Europas Infrastruktur muss vielerorts dringend erneuert werden, aber in einer Art und Weise, die langfristig nachhaltig ist. Zum Beispiel werden Häfen ausgebaut, um die Lieferketten effektiver zu gestalten und sicherzustellen, dass Waren effizienter rund um die Welt transportiert werden können. Diese Modernisierungen werden die Hafenkapazitäten verbessern und bedeuten letztendlich einen besseren Service für die Kunden. Demgegenüber könnte die Notwendigkeit, eine neue, striktere Obergrenze für den Schwefelgehalt von Schiffstreibstoffen einzuhalten, die Umsätze der Häfen sinken lassen, da die Speditionen künftig möglicherweise härtere Preisverhandlungen führen werden. In diesem sich ständig verändernden Umfeld müssen Infrastrukturanleger die Chancen und Herausforderungen sorgfältig gegeneinander abwägen.

Die wachsende Bedeutung von Nachhaltigkeit und neuer Technologien stellt in vielerlei Hinsicht ein neues Zeitalter der Infrastrukturanlagen dar. Anleger konzentrieren sich derzeit stärker als je zuvor auf die Themen Umwelt, Soziales und Governance (ESG). Wir sind der Ansicht, dass ESG und Infrastrukturinvestitionen perfekt zueinanderpassen. Ein Großteil von Europas alternder Infrastruktur muss erneuert werden, um sicherzustellen, dass sie nachhaltig ist.

Bei Investitionen in die Infrastruktur ist es unserer Meinung nach wichtig, langfristig zu denken, Projekte zu bauen, die nachhaltig und ökologisch verantwortlich sind, und bereit zu sein, kontinuierlich Verbesserungen vorzunehmen. Letzten Endes wird dies zu besseren Erträgen und einem geringeren Risiko führen, da Politiker und Regulierer dann seltener eingreifen dürften.

Angetrieben durch Nachhaltigkeit und Technologie

2019 dürfte der Infrastrukturmarkt ein weiteres Mal beeindruckende Zuwächse verzeichnen, da nun ein neues Zeitalter anbricht, in dem technologische Disruption herrscht und das Nachhaltigkeitsthema zunehmend an Bedeutung gewinnt. Als Investor halten wir es für wichtig, unsere Auswahl unter den richtigen Anlagegelegenheiten zu treffen. Anstatt uns also in die Schlange der Konkurrenz einzureihen, die sich an prominenten Mega-Deals beteiligen will, richten wir unseren Blick auf das mittlere Marktsegment, wo es mehr Möglichkeiten mit häufig besserem Wertpotenzial und weniger Wettbewerb gibt.

Nachhaltigkeit ist ein zunehmend wichtiges Thema. In den letzten Jahren haben Infrastrukturen im Bereich der erneuerbaren Energien einen enormen Zuwachs verzeichnet, allen voran Solarparks und Windfarmen. Das Tempo der Veränderungen war so rasant, dass die Energieversorgungsnetze nicht immer Schritt halten konnten. Im Zuge der Weiterentwicklung werden sich daher in diesem Bereich noch mehr Chancen auftun. Derzeit entfallen rund 30 % der Infrastrukturinvestitionen auf erneuerbare Energiequellen.2 Auch über smarte Städte wird heute viel geredet. Ihre Realisierung wird auf der Grundlage von smarten, technologiefähigen Infrastrukturen erfolgen.

Die Energieverteilung wird generell effizienter. So wurden zum Beispiel Fernwärmesysteme bisher mit Gas oder Öl betrieben. Inzwischen aber erlangen alternative Quellen wie Wasser und Wasserstoff immer größere Beliebtheit, ebenso wie das Heizen mit Biomasse. Durch die Aufrüstung dieser Systeme werden sich für Anleger neue Möglichkeiten eröffnen.

Auch die Technik dürfte 2019 eine größere Rolle dabei spielen, Infrastruktur effizienter zu machen. Denken wir zum Beispiel an Wasserversorgungsunternehmen, die mittlerweile mit Scannern ein Gebiet nach Lecks absuchen können, während sie früher noch Löcher graben mussten, um das Problem zu lokalisieren.

Balanceakt zwischen Risiko und Rendite

Wie gerne behauptet wird, ist Infrastruktur vorhersehbar und stabil. Sie kann diese Eigenschaften aber nur bieten, wenn sie sorgfältig verwaltet wird. Es gibt unzählige Renditetreiber, die die Anlageklasse befeuern, und vielfältige Risikofaktoren mit dem Potenzial, sich auf verschiedene Arten von Infrastruktur unterschiedlich auszuwirken.

Politische und regulatorische Änderungen können die potenziellen Infrastrukturrenditen ebenfalls beeinflussen. So hat beispielsweise die Internationale Seeschifffahrts-Organisation für Schiffstreibstoffe eine Schwefelobergrenze von 0,5 % eingeführt, der alle Schiffe bis 2020 nachkommen müssen. Dies wird nicht nur erhebliche Auswirkungen auf die Schiffsbetankung haben, sondern auch ganz allgemein auf die Schifffahrts- und Handelsstrukturen.

Mit Blick auf 2019 gilt es für Anleger mehr denn je, langfristig zu denken, aber auch bereit zu sein, politische und regulatorische Entwicklungen aufmerksam zu verfolgen. Langfristige Investoren mit einem Engagement für Nachhaltigkeit haben deutlich höhere Chancen, ein offenes Ohr bei Aufsichtsbehörden und Regierungen zu finden, als jene, die nur an kurzfristigen Gewinnen interessiert sind.

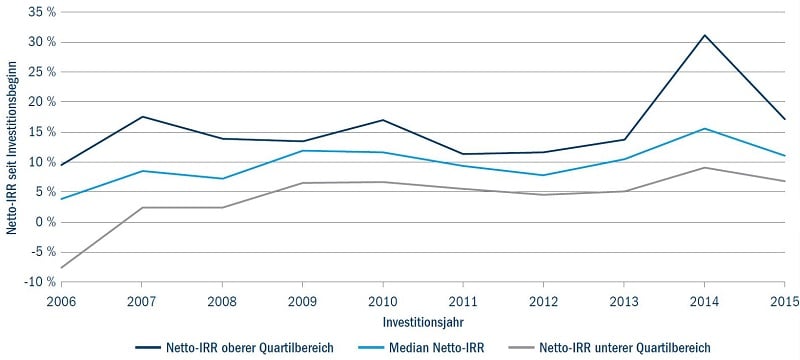

Nicht börsennotierte Infrastrukturanlagen: Median Netto-IRR und Quartilbereiche nach Investitionsjahr

Quelle: Pregin 2018.

Wenn Fondsmanager in einem bestimmten Zeitraum viele Infrastrukturanlagen kaufen, sind sie dem „Investitionsrisiko“ ausgesetzt – sprich dem Risiko, Anlagen zu einem bestimmten Zeitpunkt im Zyklus zu kaufen und dann Probleme zu haben, sie zu einem anderen Zeitpunkt, wenn die Preise niedriger sind, wieder zu verkaufen. Wie die obige Abbildung zeigt, bewegen sich Infrastrukturanlagen nicht in geraden Linien. Vielmehr verläuft die Performance zickzackförmig. Für auf Dauer angelegte Renditezuwächse ist es daher entscheidend, eine langfristige Sichtweise einzunehmen.