- Die konstante Erholung der Anlageklasse seit dem 2. Quartal war ebenso bemerkenswert wie die anfängliche massive Ausweitung der Kreditaufschläge im März. Die Kreditaufschläge, zu denen ein Großteil der bonitätsstärkeren Papiere aus Schwellenländern (EMs) nun gegenüber US-Staatsanleihen gehandelt wird, bewegen sich in etwa auf dem Niveau vom Jahresanfang.

- Die Bewertungen von EM-Staatsanleihen entsprechen mehr oder weniger dem langfristigen Durchschnitt und die Bilanzrisiken sind inzwischen stärker ausgeprägt. Wir sind daher skeptisch, ob es zu einer deutlichen weiteren Verengung der Kreditaufschläge von auf Hartwährung lautenden Anleihen kommen wird. Die Gesamtertragschancen im kommenden Jahr sind jedoch nach wie vor attraktiv, insbesondere bei einer sorgfältigen und umsichtigen Titelauswahl.

- Eine konstruktivere und multilaterale US-Handelspolitik könnte eine konstante Erholung des weltweiten Wirtschaftswachstums unterstützen. Dies könnte die idealen Voraussetzungen dafür schaffen, dass EM-Währungen etwas an Boden gegenüber dem US-Dollar gutmachen können.

- Die Märkte für EM-Anleihen sind weniger ausgereift und bieten damit attraktive Alpha-Möglichkeiten bei sowohl auf Hart- als auch auf Lokalwährung lautenden Staats- und Unternehmensanleihen.

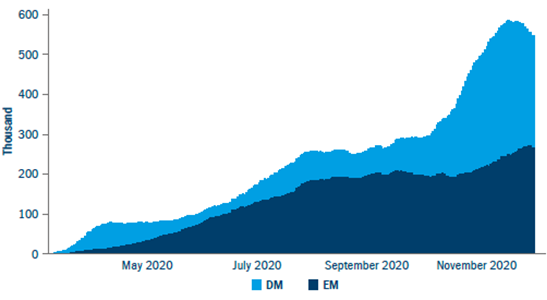

Es könnte einige Zeit dauern, bis wirklich klar ist, wie sich Covid-19 in den Schwellenländern ausgewirkt hat. Im März und April 2020 verzeichneten diese Länder zunächst einen weniger steilen Anstieg der Infektionszahlen als die Industrieländer. Gegen Ende des Sommers schnellten die Zahlen in einkommensschwächeren Ländern jedoch besorgniserregend nach oben, bevor dann die zweite Welle in den Industrieländern wieder für eine massive Zunahme der Neuinfektionen sorgte (Abbildung 1).

Einiges spricht dafür, dass die Impfstoffe in Schwellenländern langsamer und weniger umfassend verteilt werden als in den reicheren Ländern. Die fiskalischen Belastungen der ohnehin schwachen Staatsbilanzen könnten diese Länder noch anfälliger machen.

Doch die konstante Erholung der Anlageklasse seit dem 2. Quartal war ebenso bemerkenswert wie die anfängliche massive Ausweitung der Kreditaufschläge im März. Die Kreditaufschläge, zu denen ein Großteil der bonitätsstärkeren Papiere aus Schwellenländern (EMs) nun gegenüber US-Staatsanleihen gehandelt wird, bewegen sich in etwa auf dem Niveau vom Jahresanfang.

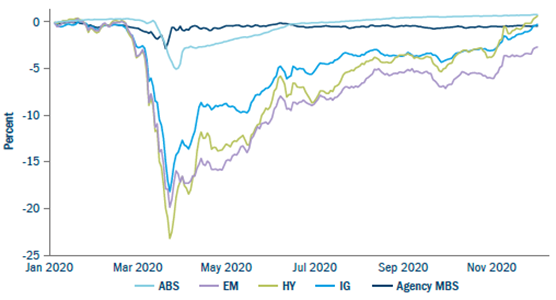

Die Bewertungen von EM-Staatsanleihen entsprechen mehr oder weniger dem langfristigen Durchschnitt und die Bilanzrisiken sind inzwischen stärker ausgeprägt. Wir sind daher skeptisch, ob es zu einer deutlichen weiteren Verengung der Kreditaufschläge von auf Hartwährung lautenden Anleihen kommen wird. Die Gesamtertragschancen im kommenden Jahr sind jedoch nach wie vor attraktiv, insbesondere bei einer sorgfältigen und umsichtigen Titelauswahl. Schwellenländeranleihen hinken im bisherigen Jahresverlauf anderen festverzinslichen Anlageklassen noch etwas hinterher.

Der strukturellen Verengung der Kreditaufschläge in den ersten Jahren des 21. Jahrhunderts folgte ein stark zyklischer Markt. Die Anlageklasse der Schwellenländer-Unternehmensanleihen weist eine hohe Korrelation zu Unternehmensanleihen aus Industrieländern auf und ist selbst bei einer nur leichten Erholung des weltweiten Wirtschaftswachstums im Jahr 2021 in einer guten Position.

Zudem ist das globale Zinsumfeld für die Performance von Schwellenländeranleihen weiterhin positiv: Die Inflation ist niedrig, die Zentralbanken dürften ihre expansive Geldpolitik beibehalten und weltweit weisen Anleihen mit einem Gesamtvolumen von etwa 15 Billionen USD negative Renditen auf.1 Unterdessen sind die Allokationen internationaler Anleger in die Anlageklasse nach wie vor gering, somit kann man in den kommenden Jahren mit anhaltenden Kapitalzuflüssen rechnen.

Abbildung 1: Differenz der Covid-19-Neuinfektionen (gleitender 7-Tagesdurchschnitt)

Quelle: WHO, November 2020

Wir konzentrieren uns auf das renditestärkere Ende der Märkte für Staats- und Unternehmensanleihen aus Schwellenländern, hier liegt die Performance hinter der bonitätsstärkerer EM-Unternehmensanleihen und der von Unternehmensanleihen aus Industrieländern mit gleichem Rating (Abbildung 2). Die Überschussrendite von Schwellenländeranleihen gegenüber US-Hochzinsanleihen spiegelt die niedrigeren Ausfallquoten und höheren Restwerte der Schwellenländeranleihen nicht angemessen wider.

Bei den EM-Unternehmensanleihen war das Jahr im Hinblick auf die Umsätze und den Bruttoverschuldungsgrad zwar schwierig, doch die Bilanzen der Unternehmen weisen in der Regel erhebliche ungenutzte liquide Mittel auf. Wenn sich die Gewinne im nächsten Jahr erholen, können die Unternehmen ihre Schulden abbauen. Eine gezielte Titelauswahl und eine sorgfältige Analyse der Fundamentaldaten sind wie immer entscheidend.

Auf Lokalwährung lautende EM-Anleihen stellen zu Beginn der nächsten Phase des Covid-Zyklus ebenfalls eine interessante Anlagemöglichkeit dar. Die Kombination aus einer Verschlechterung der fiskalischen Gesundheit, ausgelöst durch die rasch ergriffenen staatlichen Maßnahmen zum Schutz der Volkswirtschaften, und der aggressiven geldpolitischen Lockerung, die aufgrund der niedrigen Inflationsraten möglich war, führte dazu, dass bei vielen Lokalwährungsanleihen die Renditekurven nun ungewöhnlich steil sind.

Es wäre unklug, zu ignorieren, wie anfällig die Staaten langfristig aufgrund dieser politischen Maßnahmen geworden sind. Doch im Vergleich zu Anleihen aus Industrieländern bieten EM-Anleihen attraktive Realrenditen, selbst auf währungsabgesicherter Basis.

Noch wichtiger für die Erträge ist, dass eine konstruktivere und multilaterale US-Handelspolitik eine konstante Erholung des weltweiten Wirtschaftswachstums unterstützen könnte. Dies könnte die idealen Voraussetzungen dafür schaffen, dass EM-Währungen etwas an Boden gegenüber dem US-Dollar gutmachen können.

Die Märkte für EM-Anleihen sind weniger ausgereift und bieten damit wie schon in der Vergangenheit attraktive Alpha-Möglichkeiten bei sowohl auf Hart- als auch auf Lokalwährung lautenden Staats- und Unternehmensanleihen. Wir konzentrieren uns weiterhin darauf, durch konsequente Fundamentalanalyse in Verbindung mit makroökonomischem Research die besten Risiko-RenditeChancen zu ermitteln.

Abb. 2: Überschussrenditen seit Jahresbeginn, nach Sektor

Quelle: Bloomberg, November 2020.